Finanzierungen

Baufinanzierung aktuelle Konditionen

Tableau 11/2018 vom 18.11.2018

Die Konditionen gelten für Darlehen mit gebundenem Sollzins

(nur Papiergeschäft) ab 100.000 EUR bis unter 500.000

EUR bis zu 60 % des Verkehrswertes (angemessene

Herstellungskosten/Kaufpreise).

|

Sollzinsbindung |

Sollzins in % p.a. bei

Auszahlungskursen von |

Effektiver Jahreszins* |

||

|

|

60% |

80% |

100% |

% |

|

5 Jahre |

1,04 | 1,29 | 1,64 |

1,65 |

|

8 Jahre |

1,7 |

1,72 |

||

|

10 Jahre |

1,25 | 1,50 | 1,85 |

1,87 |

|

12 Jahre |

1,9 |

1,92 |

||

|

15 Jahre |

1,49 | 1,74 | 2,09 |

2,11 |

|

20 Jahre |

1,72 | 1,97 | 2,32 |

2,34 |

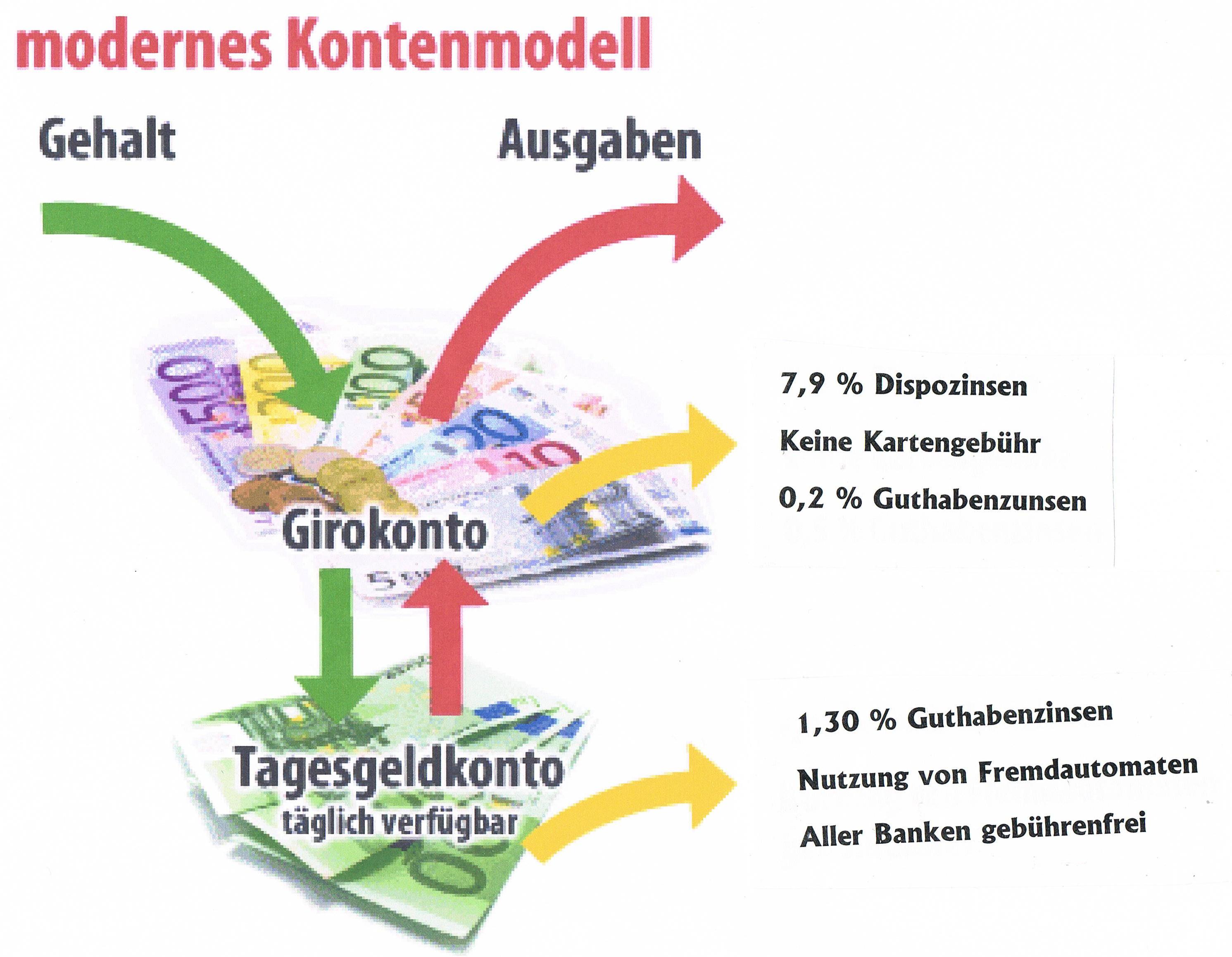

Kleinkredite und Dispoablösungen

Neue Überprüfungen haben ergeben, bestehende Dispo-Inanspruchnahme sollte man mit einem Kleinkredit ablösen, da die Dispozinsen wesentlich höher sind und man so wieder in den sicheren Hafen der positiven Kontostände kommen.

Mit unserem Dreikontenmodell kann man Kleinkredite bis 1000€ ohne große Bürokratie nutzen. So kann man kurzfristige Wünsche und Verbindlichkeiten regeln. Ein Haushaltsplan schafft hier Übersicht und einen Finanzplan.

Überbrückung oder zur Ablösung von bestehenden

Verbindlichkeiten einen Kleinkredit bis 5 000 €. In kurzer Zeit

stellen wir Ihnen die Marktangebote zur Entscheidung vor. Als

Anschlußfinanzierung für Eigenheimbesitzer und auch für

Mieter sind Renovierugskredite bis 20 000 € ohne Grundbuch-

eintrag möglich.

Finanzierungskredite

Finanzierungen ab 2500 € werden bereits als Darlehn abgearbeitet und der Kunde erhält nach Vorlage einer Gehaltsbescheinigung einen Kreditvertrag. Die Bonität und auch Prüfung des Scorefaktors erfolgt beim Kunden vor Ort. Mit Druck der Kreditunterlagen erfolgt auch die Einwilligung zur Schufaprüfung.

Immobilienneufinanzierung

Wenn man den Vergleich anstellt, wenn ein 30 Jähriger bis zum 85. Lebensjahr Miete zahlt und wir mal folgende Rechnungen anstellen: 400€ x 12 Monate x55 Jahre zahlt man locker an die 264 T€ in seinem Leben. Da lohnt sich schon einmal über den Kauf einer Immobilie in Form einer Eigentumswohnung oder ein eigenes Haus nachzudenken. Ein Einfamilienhaus mit ca. 500 m² Land dazu, rechnen wir so mit 180 T€ Kaufpreis und mit allem drum und dran sollte man die Finanzierung auf 220 T€ abstellen.

Übersicht zur Finanzierung neuer Vorhaben

Von Ihrer Hausbank erhalten Sie in der Regel nur 209/248/09559ein Angebot. Stiftung Warentest testet regelmäßig die Finanzinstitute und muß jedesmal die schlechte Arbeitsweise an den Pranger stellen.

Wir zeigen Ihnen alle Varianten, damit Sie in Ruhe auswählen können.

Varianten die Sie vielleicht noch nicht kennen.

- Annuitätendarlen

- Capdarlehen

- variable Darlehen

- Endfällige Darlehen

Mit nur ganz wenigen Daten können wir Ihre Finanzierungsgrundlage prüfen.

Anschlußkredite in der Immobilienfinanzierung

Nach erfolgter Finanzierung entsteht oft Finanzierungsbedarf. Eine solche Anschlußfinanzierung

bis 10.000 € für

z. B. Außenanlage oder

Garage o. ä. kann ohne weiteres bereitgestellt werden. Ohne Eintragung ins Grundbuch haben wir

Möglichkeiten bis zu 50.000 € für Eigentümer und bis 20.000 € für Mieter

von Wohneigentum bereit zu stellen. Die Kreditzinsen richten

sich hier nach Bonität des Kunden. Dabei können Laufzeiten von 12 bis

120 Monate genutzt werden.

Warum man bei einer laufenden Annuität nach Ablauf der Zinsbindungsfrist wechseln sollten, erklären wir Ihnen gerne.

Kedite für Modernisierung

Werden Kreditmittel für eine Renovierung benötigt können Darlehen bis 50 T€ ohne Eintragung ins Grundbuch angeboten werdenWir unterscheiden Hausbesitzer müssen 3 Jahre Eigentümer sein, um das Expressdarlehen von 30 T€ zu erhalten

Also keine Nachfinanzierung bei Neubau !

Hier bieten sich Möglichkeiten bis 50 T€ auch ohne Eintragung ins Grundbuch an.

Unternehmensfinanzierung

Unternehmer, Freiberufler und Kleinunternehmer raten wir immer zu zwei Geschäftsbanken. Davon sollte eine der beiden Banken unserem Kunden einen Verfügungsrahmen bieten, der flexibel abrufbar und auch flexibel rückführbar ist.

Unser Angebot zur Schaffung

º ausreichende Liquidität

º Einbindung der Rücklagen für Investitionen

º Einbindung betrieblicher Altersvorsorge

º individuelle Vermögensstrategie

Baufinanzierung neuer Vorhaben

Finanzanalyse nötig

Um Antworten auf eine seriöse Baufinanzierung zu erhalten, muss bereits im Vorfeld der Berechnungen festgehalten werden, wie viel Geld monatlich aufgebracht werden kann, damit Darlehen, Hypotheken oder Kredite überhaupt zurück gezahlt werden können. Dies bedeutet, dass in diese Berechnungen auch die Lebenshaltungskosten, die Kosten für Versicherungen und etwaige vorhandene Verbraucherkredite mit eingerechnet werden müssen.

Die nächste Frage, auf die man eine Antwort finden muss, gilt dem Eigenkapital: Wie viel kann für den Immobilienerwerb eingesetzt werden. Und: Welchen Preis hat die Immobilie, die man wirklich kaufen möchte. Dieser Preis sollte entsprechend auch alle Baunebenkosten enthalten (bspw. Kosten für Erdarbeiten, die Bodenplatte etc. bei einem Hausbau). Nicht zu vergessen: Anfallende Maklercourtage (3,5 – 7 %), Grunderwerbsteuer (3,5 %), Notargebühren (2 %), Gerichtskosten (1 %), so dass noch einmal ca. 13,5 % auf den Kaufpreis aufgeschlagen werden müssen. Wer sich bei einem Hausbau für Eigenleistungen (Boden verlegen, Dachdämmung, Wände streichen etc.) entscheidet, kann diese Leistung während der Bauphase als Eigenkapital mit anrechnen.

In die Berechnungsgrundlage sollten auch Überlegungen nach Fördermöglichkeiten (zinsverbilligte bzw. zinslose Darlehen) mit einfließen. Diese sind allerdings meist an bestimmte Bedingungen geknüpft. Gefördert werden insbesondere junge, kinderreiche Familien und das umweltfreundliche Bauen (KFW-Förderprogramme).

Varianten der Finanzierung

AnnuitätendarlehenTragende Säule einer soliden Immobilienfinanzierung ist stets die Hypothek einer Bank oder Sparkasse. Für das Geldinstitut bedeutet diese Art der Finanzierung nicht nur die höchste Sicherheit, im Gegenzug werden dafür auch fast immer die niedrigsten Zinsen fällig. Banken und Sparkassen unterscheiden allerdings in diesem Bereich zwischen zwei Varianten: Der Festzinshypothek und dem Baukredit mit variabler Verzinsung. Wer sich für die Festzinshypothek entscheidet, handelt mit dem Finanzierungsinstitut einen entsprechenden Festzinssatz aus. Dies bedeutet Planbarkeit, denn die Zinsen sind innerhalb der vereinbarten Laufzeit festgeschrieben. Hierdurch entfällt auch das Risiko von Zinsschwankungen, so dass die entsprechende Kreditbelastung schon vorab genau kalkulierbar bleibt. Eventueller Nachteil: Nach Ablauf der Festschreibungsfrist muss über die Höhe des Zinssatzes neu verhandelt werden

Variable Darlehen

Wer sich hingegen für einen Bankkredit mit variabler Verzinsung entscheidet, für den fällt bzw. steigt der jeweils vereinbarte Zinssatz je nach herrschender Marktlage (Zinssatz wird dem Zinsniveau des Kapitalmarktes angepasst). Diese Art der Finanzierung eignet sich insbesondere bei sinkenden Zinsen. Der Nachteil: Im Umkehrschluss wird die Finanzierung zu einer teuren Angelegenheit, sollten sich die Zinsen stark nach oben verändern (also steigen). Kann man entsprechend voraussehen, dass die Niedrigzinsphase nicht mehr ewig anhalten wird, ist der Abschluss einer Festzinshypothek durchaus sinnvoller

CAP-Darlehen

Eine weitere Form der Kombination variables Darlehen und Annuitätendarlehen ist eine Festschreibung einer Obergrenze für die Zinsen. Das bedeutet, das bei Überschreitung des Zinssatzes nach oben die Bank den vorher festgeschriebenen Znssatz nicht anheben kann. Fällt der Zinssatz unter die CAP-Grenze wird der günstigere Zinssatz berechnet und die Differenz zur Rat fließt in die Tilgung. Banken- und Kreditinstitute verlangen dafür zu beginn der Finanzierung eine gesonderte Zahlung zur Festschreibung.

Endfälliges Darlehen

Eine weitere Form der Finanzierung ist die Auftrennung von Zins- und Tilgungszahlung. Hier nutz man eine Bank, die ein zinsgünstiges Darlehen ausreicht und nur die Zinsen für den geleihenen Betrag erhält. Die Tilgungsleistung erfolgt hier an einen anderen Partner, der mit der Tilgunsleistung ein höheres Ergebnis erzielt, so daß der Aufwand zur Tilgung reduziert werden kann.. Das kann in Form einer Versicherungslösung, eines Depot oder eines Fondssparplanes erfolgen.

Eine optimale Finanzierung setzt vielmehr auf eine langfristig kalkulierbare und tragbare Belastung als ausschließlich auf eine niedrige Anfangsrate. Lassen Sie sich zum Vorhaben beraten. Nutzen Sie dazu unser Kontaktformular.

Umschuldungen innerhalb einer laufenden Baufinanzierung

Wenn Sie eine Finanzierung abgeschlossen haben, die länger als 10 Jahre gebunden ist, so dürfen Sie trotzdem nach §489 BGB prüfen lassen, ob sich ein Forwarddarlehen sinnvoll ist.

Vorsicht ist geboten vor günstigen Finanzierungsangeboten, bspw. die übliche klassische Kreditvariante mit einer Zinsbindung von zehn Jahren und einer Anfangstilgung von 1 Prozent. Derartige Darlehen gibt es mit einer Darlehenssumme über 160.000 Euro bereits zu einem Zinssatz von 4 Prozent und einer Monatsrate von 667 Euro. Da die Zinsen in naher Zukunft garantiert steigen werden, ist der Ratenschock bereits vorprogrammiert. Denn nach zehn Jahren besteht immer noch eine Restschuld in Höhe von 140.370 Euro. Würde der Anschlusskredit nunmehr auf z. B. auf 8 Prozent steigen, wären Monatsraten von künftig 1.200 Euro nötig. In vielen Fällen eine nicht mehr zu tragende Finanzierung. Eine optimale Finanzierung setzt vielmehr auf eine langfristig kalkulierbare und tragbare Belastung als ausschließlich auf eine niedrige Anfangsrate.

Daher prüfen man immer langfristige Gestaltungen. Lassen Sie sich beraten und nutzen dazu bitte das Kontaktformular.